SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Коротко о главном на 09.12.2019

- 09 декабря 2019, 10:26

- |

Даты, ставки и условия размещений:

( Читать дальше )

- Московская биржа зарегистрировала выпуск облигаций «Энерготехсервис» серии 001Р-01 объемом 250 млн рублей. Техническое размещение запланировано на 12 декабря, организаторы — «АТОН» и ИФК «Солид»

- «Аптечная сеть 36,6» зарегистрировала выпуск объемом 20 млрд рублей, бумаги включены в третий уровень котировального списка. Андеррайтером выступит Московский кредитный банк

- «Труд» планирует 13 декабря начать размещение выпуска облигаций серии 001Р-01 объемом 200 млн рублей. Ставка купона на все три года обращения установлена в размере 12,5% годовых

- «СЭЗ имени Серго Орджоникидзе» сообщил о решении совета директоров учредить ООО «СЭЗ-Инвест», определить уставный капитал учреждаемого общества в размере 292 млн рублей. Единственный учредитель нового общества — «СЭЗ им. Серго Орджоникидзе»

- «Авиакомпания «ЮТэйр» сообщила о принятии арбитражным судом заявления ПАО «МТС-Банк» о признании АО «ЮТэйр-Вертолетные услуги» банкротом. Согласно опубликованным материалам решения Арбитражного суда по делу № А75-22436/2019, АО «ЮТэйр-Вертолетные услуги» включено в реестр требований кредиторов в составе третьей очереди просроченной задолженности по процентам за пользование кредитом в размере более 16 млн рублей

( Читать дальше )

- комментировать

- 224

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 21.11.2019

- 21 ноября 2019, 08:07

- |

Условия и размещение новых выпусков

20 ноября новых размещений не было. Второй выпуск ТД «Мясничий» и первый выпуск «ЭкономЛизинг» попали в лидеры роста цены по итогам дня ВДОграфа

( Читать дальше )

- «ИС Петролеум» планирует 25 ноября начать размещение дебютного выпуска объемом 300 млн рублей, ставка ежеквартального купона — 14% годовых;

- «Ломбард Мастер» завершил сбор заявок на выпуск коммерческих облигаций, техническое размещение запланировано но 22 ноября;

- Московская биржа включила в сектор компаний повышенного инвестиционного риска семь бумаг;

- Облигации серии 01 «ФинИнвест» были исключены из котировального списка Московской биржи;

- «СЭЗ имени Серго Орджоникидзе» принял решение увеличить уставный капитал пуетм увеличения номинальной стоимости акций

20 ноября новых размещений не было. Второй выпуск ТД «Мясничий» и первый выпуск «ЭкономЛизинг» попали в лидеры роста цены по итогам дня ВДОграфа

( Читать дальше )

Блог им. boomin |Коротко о главном на 20.11.2019

- 20 ноября 2019, 06:41

- |

Новый дебютный выпуск на подходе:

Дебютный выпуск СЭЗ Орджоникидзе-001Р-01 за первый день не только разместился в первый день, но и вошел в ТОП-5 по объему торгов за день. Итоги и рейтинги — в ВДОграфе

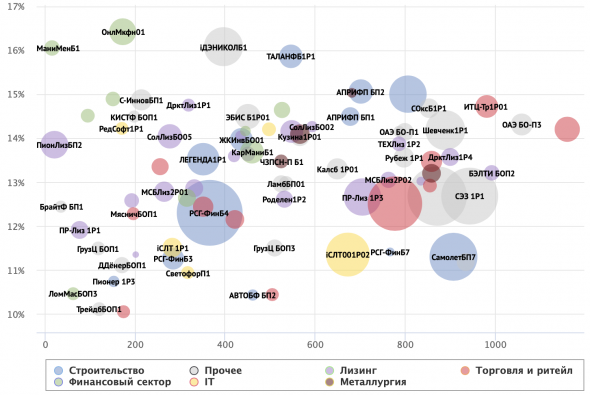

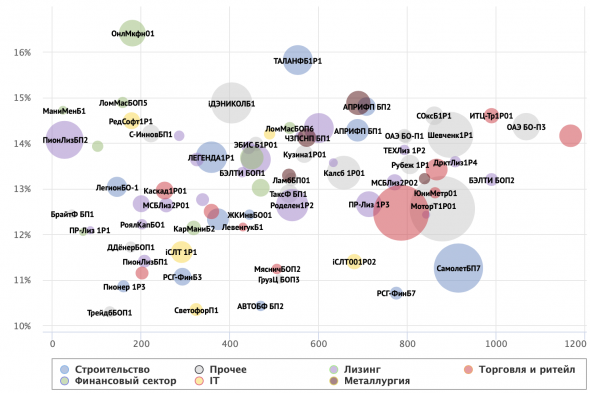

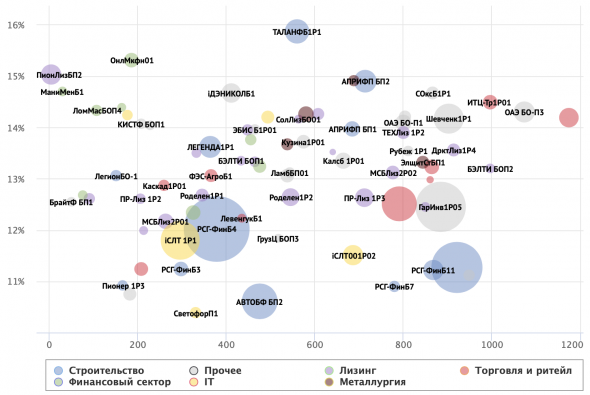

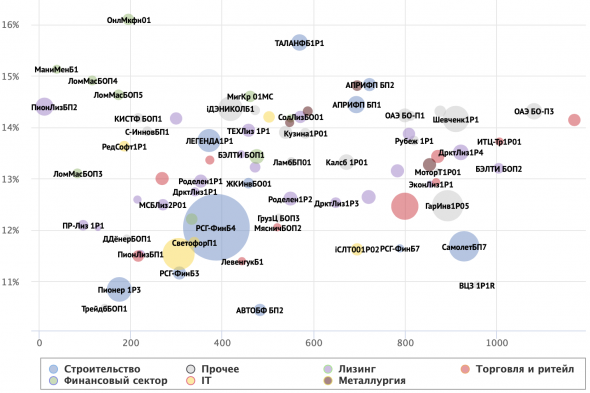

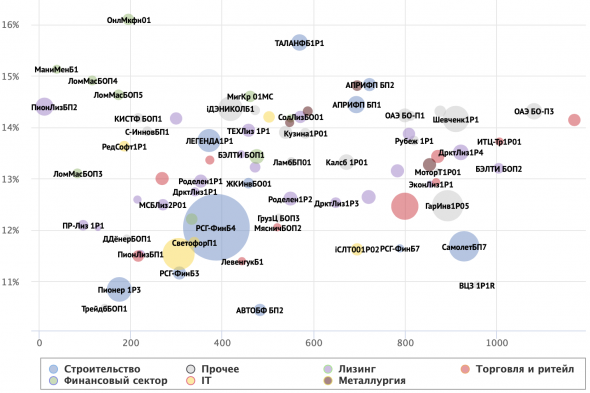

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «ИС Петролеум», входящий в «Голдман Групп» зарегистрировал выпуск облигаций объемом 300 млн рублей;

- «Ломбард Мастер» зарегистрировал выпуск коммерческих облигаций серии КО-П01 объемом 50 млн;

- «СЭЗ имени Серго Орджоникидзе» за первый день торгов разметил весь объем выпуска;

- Облигации «Самаратранснефть-Терминал-терминал» включены в сектор компаний повышенного инвестиционного риска

Дебютный выпуск СЭЗ Орджоникидзе-001Р-01 за первый день не только разместился в первый день, но и вошел в ТОП-5 по объему торгов за день. Итоги и рейтинги — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Блог им. boomin |Коротко о главном на 19.11.2019

- 19 ноября 2019, 07:39

- |

Выход на биржу, досрочное погашение и амортизация:

Традиционная интерактивная карта объема и доходности высокодоходных облигаций с итогами в ВДОграфе

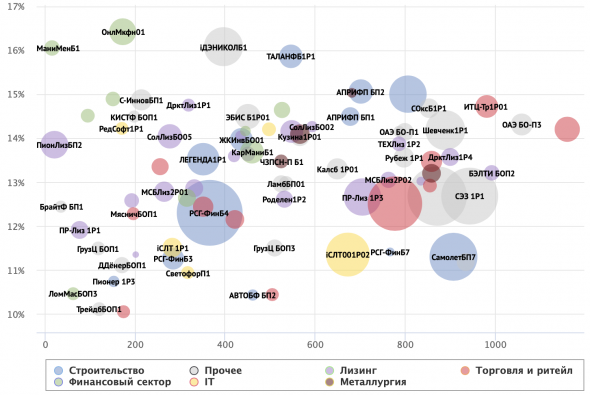

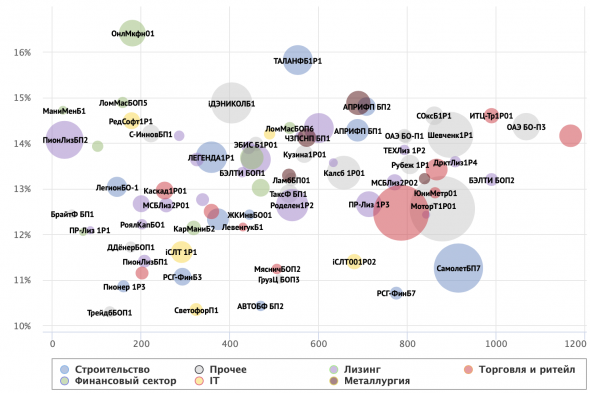

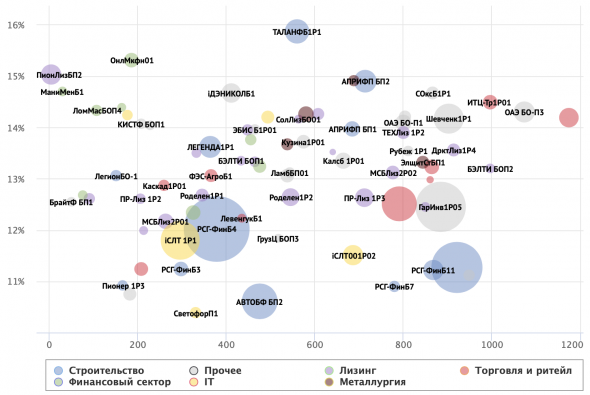

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «Силовые машины» приняло решение погасить выпуски серии БО-05 и БО-06 общим объемом 10 млрд рублей;

- «СЭЗ имени Серго Орджоникидзе» сегодня начинает размещение выпуска объемом 300 млн рублей;

- Тюменская инвестиционная-строительная компания группы «ЭНКО» зарегистрировала программу облигация объемом до 2 млрд рублей;

- МФК «Быстроденьги» сообщило об установлении порядка частичного погашения по дебютному выпуску;

- «ПР-Лизинг» приняло решение не раскрыввать условия одобряемых крупных сделок до момента их совершения

Традиционная интерактивная карта объема и доходности высокодоходных облигаций с итогами в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Блог им. boomin |Коротко о главном на 18.11.2019

- 18 ноября 2019, 07:12

- |

Сектор роста вырос

Выпуски «СофЛайн Трейд» серии 001Р-02 и «РСГ-Финанс» серии БО-04 все еще торгуются ниже номинала и попадают в ТОП-5 по росту цены ВДОграфа

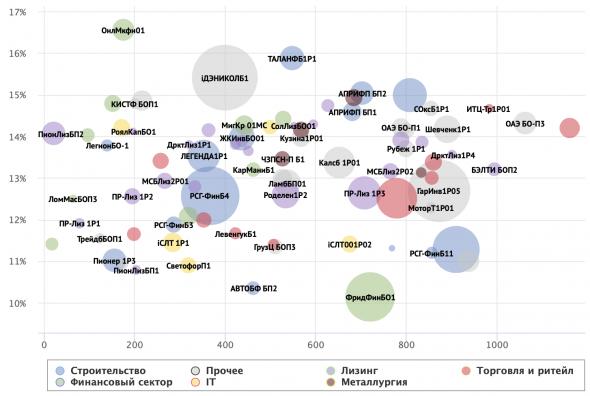

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- МФК «Кармани» утвердило параметры выпуска серии БО-001-03, объем снижен с 400 млн рублей до 250 млн;

- Московская биржа включила в Сектор роста выпуски «СЭЗ им. Серго Орджоникидзе» и «Обуви России»;

- Банк «Центр-Инвест» завершил размещение «зеленых» бондов;

- МФК «Быстроденьги» сообщило о появлении дочерней кипрской компании;

- «Сибирский гостинец» увеличит уставный капитал через допэмиссию акций;

- «Держава-платформа» привлекла займ в размере 22,33% от активов компании

Выпуски «СофЛайн Трейд» серии 001Р-02 и «РСГ-Финанс» серии БО-04 все еще торгуются ниже номинала и попадают в ТОП-5 по росту цены ВДОграфа

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Блог им. boomin |Коротко о главном на 13.11.2019

- 13 ноября 2019, 07:46

- |

Выпуски и ставки новых эмитентов

Выпуск «Обуви России» вошел в ТОП-3 по объемам торгов в рейтингах ВДОграфа за вчерашний день

( Читать дальше )

- «Быстроденьги» зарегистрировали дебютный выпуск облигаций на бирже;

- «СЭЗ им. Серго Орджоникидзе» 19 ноября начнет размещение облигаций, ставка на весь срок обращения установлена на уровне 12,5% годовых;

- «ИС Петролеум» утвердил выпуск БО-П01 объемом 300 млн рублей, ставка — 14% годовых;

- «Трейдберри» полностью разместило выпуск коммерческих облигаций объемом 30 млн рублей;

- «ДелоПортс» оставил ставку купона на ближайший год обращения в размере 0,01% годовых;

- Облигации первой серии «Металлэнергомонтаж» включены в сектор компаний повышенного инвестиционного риска;

- «Левенгук» расширяет географию, компания сообщила о появлении подконтрольной организации в Испании

Выпуск «Обуви России» вошел в ТОП-3 по объемам торгов в рейтингах ВДОграфа за вчерашний день

( Читать дальше )

Блог им. boomin |Коротко о главном на 12.11.2019

- 12 ноября 2019, 08:21

- |

Условия новых выпусков:

Подробнее о главных событиях дня — на boomin.ru

ВДОграф зафиксировал результаты торгов вчерашнего дня в рейтингах по объему торгов, доходности, росту и снижению цены

,

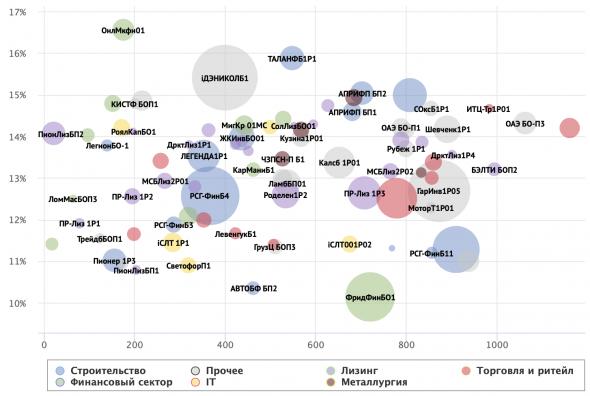

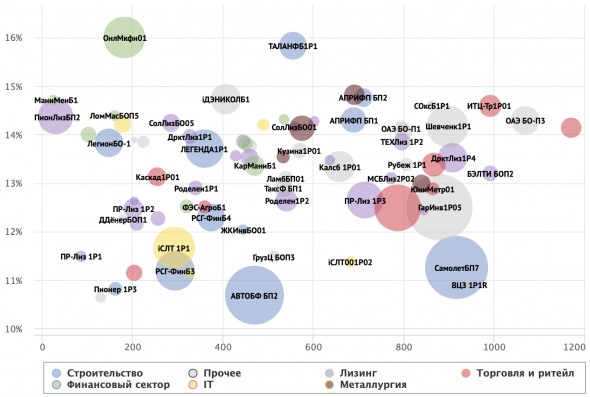

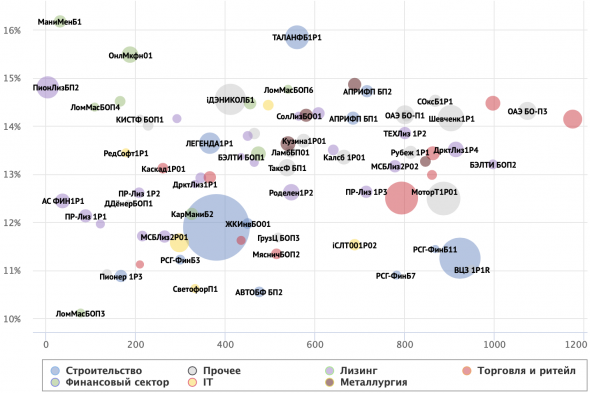

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «СЭЗ им. Серго Орджоникидзе» зарегистрировал выпуск облигаций объемом 300 млн рублей;

- «Онлайн Микрофинанс» утвердил выпуск второй серии на 500 млн рублей;

- АО им. Т.Г. Шевченко выставило три оферты по дебютному выпуску;

- Банк России принял решение о государственной регистрации выпуска акций «Голдман Групп»;

- Московская биржа исключила из третьего уровня списка ценных бумаг облигации «Сибирского гостинца»;

- «ОР» сообщило об отчуждении акций дочерним обществом

Подробнее о главных событиях дня — на boomin.ru

ВДОграф зафиксировал результаты торгов вчерашнего дня в рейтингах по объему торгов, доходности, росту и снижению цены

,

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Блог им. boomin |Коротко о главном на 07.11.2019

- 07 ноября 2019, 08:00

- |

Три новости от эмитентов:

Суммарный объем торгов растет с каждым торговым днем. ВДОграф фиксирует итоги торгов прошедшего дня и сводит рейтинги по объемом, доходности, рост и падению цены за день

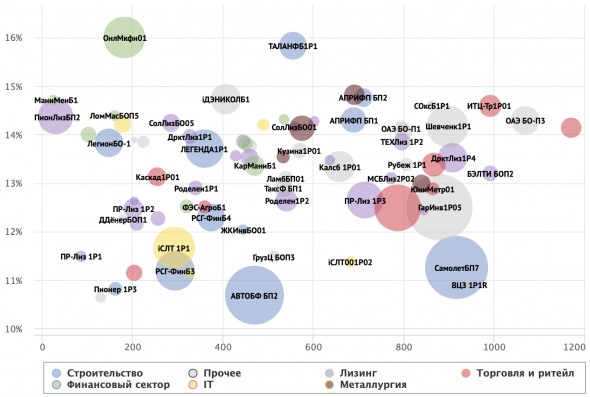

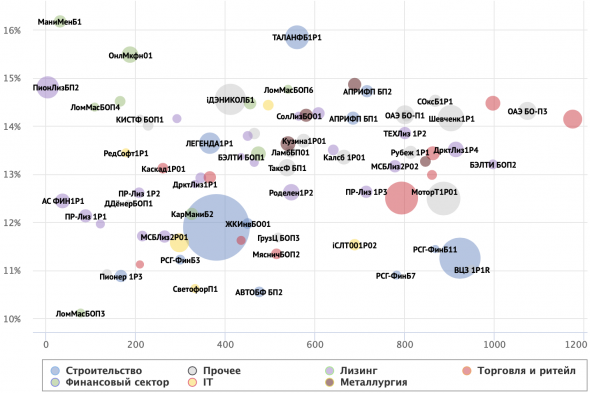

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «СЭЗ им. Серго Орджоникидзе» утвердил условия первого выпуска;

- «АПРИ „Флай Плэнинг“ планирует 14 ноября начать размещение третьего выпуск биржевых облигаций, ставка купона — 14,25%;

- »Лидер-Инвест" сообщил о совершении крупной сделки поручительства

Суммарный объем торгов растет с каждым торговым днем. ВДОграф фиксирует итоги торгов прошедшего дня и сводит рейтинги по объемом, доходности, рост и падению цены за день

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Блог им. boomin |Коротко о главном на 06.11.2019

- 06 ноября 2019, 07:25

- |

Выкуп облигаций и новый биржевой заём:

5 ноября новых размещений высокодоходных облигаций не было, а ВДОграф традиционно подвел итоги торгового дня в интерактивном графике и рейтингах бумаг

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- «ПР-Лизинг» объявил оферту по облигациям серии 001Р-02 объемом не более 50 млн рублей;

- «АПРИ „Флай Плэнинг“ зарегистрировал третий выпуск на 400 млн;

- »СЭЗ имени Серго Орджоникидзе" сообщил о назначении андеррайтером ИК «Фридом Финанс»;

- «Обувь России» сообщила о покупке 0,0842% акций ПАО «ОР»;

- УК «Голдман Групп» одобрила совершение сделки поручительства для «ОАЭ»

5 ноября новых размещений высокодоходных облигаций не было, а ВДОграф традиционно подвел итоги торгового дня в интерактивном графике и рейтингах бумаг

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

Блог им. boomin |Коротко о главном на 30.10.2019

- 30 октября 2019, 08:05

- |

Секретный эмитент:

Итоги первого дня торгов «Директ Лизинг» серии 001Р-04 и еще 79 выпусков за прошедший день традиционно подвел ВДОграф

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- СЭЗ им. Серго Орджоникидзе, называемым режимным объектом, зарегистрировал программу облигаций объемом до 3 млрд рублей;

- АПРИ «Флай Плэнинг» утвердило параметры третьего биржевого выпуска объемом 400 млн рублей;

- «Директ Лизинг» за один день торгов разместил бонды на 100 млн рублей;

- «ОР» опубликовало ключевые операционные показатели группы компаний за III квартал и за 9 месяцев 2019 года

Итоги первого дня торгов «Директ Лизинг» серии 001Р-04 и еще 79 выпусков за прошедший день традиционно подвел ВДОграф

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

Все выпуски сгруппированы по отраслям, вы можете выбирать какие отображать на графике, а какие скрыть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс